Outlook secondo semestre 2024: applicazioni pratiche con gli ETF

Riepilogo

Convididi

Comunicazione di marketing

Cavalcare le dinamiche divergenti e la crescita a più velocità nel secondo semestre

Dopo l’impennata inflazionistica a livello globale dello scorso anno e la conseguente stretta monetaria da parte delle banche centrali, lo scenario economico appare sempre più frammentario.

L’economia negli Stati Uniti sta rallentando, mentre l’Unione Europea è in graduale ripresa. La Cina è su un percorso di rallentamento controllato, sostenuto a livello politico, mentre altri Paesi, come l’India, sono in forte crescita. L’inflazione rimane più ostinata del previsto in tutti i paesi, ma si sta gradualmente normalizzando, aprendo la strada a possibili tagli dei tassi da parte delle banche centrali.

In questo contesto, in cui alcuni mercati sono ottimisti, nonostante l'incertezza legata ai rischi geopolitici e alle prossime elezioni americane, gli investitori potrebbero considerare un'asset allocation che permetta loro di affrontare diversi scenari.

A tal proposito, preferiamo le azioni di alta qualità, una duration positiva e l'esposizione alle materie prime come strumento di gestione del rischio inflazionistico.

Azionario: individuare le opportunità durante la pausa dei mercati azionari

A meno che non si entri in recessione, scenario improbabile a nostro avviso, le azioni restano interessanti.

La crescita degli utili nel 2024 dovrebbe essere robusta. Secondo le previsioni, l’utile per azione (EPS) sarà del +8% negli Stati Uniti e del +2% in Europa, in ripresa dopo il rallentamento del primo trimestre dell’anno1.

Dato lo scenario positivo per gli utili, in che direzione si sta dirigendo il mercato?

Gli interventi della Federal Reserve2 sostengono i mercati, e gli indici azionari stanno già scontando un miglioramento delle prospettive economiche.

Dobbiamo inoltre considerare che l’incertezza che circonda il risultato delle elezioni presidenziali negli Stati Uniti verosimilmente farà aumentare la volatilità del mercato man mano che si avvicina la data del voto previsto per novembre. In tale scenario crediamo che i mercati azionari nei prossimi mesi scambieranno entro una banda di oscillazione, rendendo complessivamente meno rilevanti le scelte di allocazione geografica.

Riteniamo comunque che ci siano ancora opportunità da cogliere.

Le azioni globali come potenziale fonte di rendimento costante nel lungo periodo

In un contesto economico difficile come quello odierno, le valutazioni a livelli estremi rendono gli investitori più vulnerabili, e non si possono commettere errori. Ciò rafforza ulteriormente il nostro impegno a investire in azioni globali come componente essenziale di ogni portafoglio di investimento. Infatti, le azioni globali consentono la diversificazione a livello settoriale e geografico3, unitamente alla capacità di produrre rendimenti più elevati nel lungo periodo. Gli investitori possono dunque beneficiare del premio per il rischio azionario.

Gli ETF rappresentano uno strumento semplice ed efficiente in termini di costo per ottenere un’esposizione in azioni globali.

Gli ETF che replicano gli indici MSCI World, per esempio, offrono un’esposizione in oltre 1.600 azioni a media e grande capitalizzazione in 23 Paesi sviluppati. Gli investitori alla ricerca di un grado maggiore di diversificazione4 possono prendere in considerazione gli ETF che replicano gli indici “All Country World”, che offrono un’esposizione estremamente diversificata in azioni a media e grande capitalizzazione, sia nei mercati sviluppati che in quelli emergenti. Secondo le stime dell’FMI, la crescita media del Pil su base annua per le economie emergenti nei prossimi cinque anni sarà del 4,0%, il doppio rispetto alla stima per i mercati sviluppati nello stesso periodo (1,7% su base annua)5.

Applicazioni pratiche con gli ETF

Diversificare6 con le azioni USA equamente ponderate

Ci preoccupano le valutazioni eccessive negli Stati Uniti e riteniamo che il rally significativo dei Magnifici 77 (che da inizio anno rappresentano oltre il 60% del rendimento complessivo dell’S&P 5008) potrebbe rallentare, e così diminuirebbe anche il loro contributo agli utili.

Fonte: Bloomberg, Amundi. Al 05/07/2024. I rendimenti passati non sono un indicatore affidabile dei risultati futuri. Al 05/07/2024.

In previsione di una redditività più bilanciata potrebbe essere il momento di prendere in considerazione un approccio equamente ponderato in azioni USA che offre una maggiore diversificazione9, evitando la concentrazione nelle società più grandi.

Applicazioni pratiche con gli ETF

Focus sulle azioni europee sottovalutate, comprese le small cap

Sorprendendo molti osservatori del mercato, l’andamento dei mercati azionari europei l’anno scorso è stato molto positivo10. La performance robusta è sostenuta da una serie di fattori: raggiungimento della parte più bassa del ciclo economico, aspettative di tagli dei tassi e valutazioni interessanti.

Ciononostante, c'è ancora molto spazio per recuperare il ritardo rispetto alle azioni statunitensi, con le azioni europee che beneficiano di uno sconto molto significativo in confronto.

Fonte: Bloomberg e Amundi al 31/05/2024. I rendimenti passati non sono un indicatore affidabile dei risultati futuri.

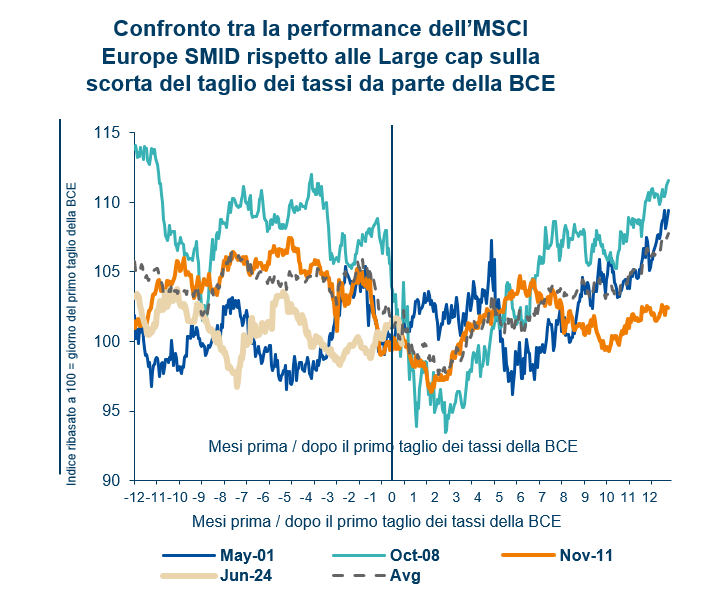

Nell’ambito di quest’asset class, riteniamo che le small cap europee abbiano il potenziale per sovraperformare nella seconda metà dell'anno, sostenute da utili più elevati e da un differenziale di valutazione con le large cap che non si vedeva da 20 anni.

Fonte: Amundi Investment Institute, Refinitiv. Dati al 10 giugno 2024.I rendimenti passati non sono un indicatore affidabile dei risultati futuri.

Vale inoltre la pena notare che le small cap storicamente hanno fatto meglio delle large cap nei periodi successivi al primo taglio dei tassi dopo un ciclo di rialzo11.

Applicazioni pratiche con gli ETF

Cogliere il potenziale di crescita dei mercati emergenti

I mercati emergenti ricoprono un ruolo essenziale per la ripresa economica globale nel 2024, grazie alla loro resilienza e adattabilità e a politiche solide.

Le prospettive, a nostro giudizio, sono positive per le azioni nella regione: valutazioni e performance sono ai minimi in diversi decenni rispetto ai mercati sviluppati.

Tale fattore, unitamente all’indebolimento del dollaro, dovrebbe sostenere la performance delle azioni emergenti nel prossimo periodo.

Source: Amundi, Bloomberg. Data as at 30/05/2024. Past performance is not a reliable indicator of future performance.

Le aspettative del mercato indicano una crescita sostenuta degli EPS nei mercati emergenti nel 2024 (+18,1% su base annua), rispetto al 10,1% dell’indice S&P 50012.

Prestiamo particolare attenzione ai driver di crescita come l'America Latina, dove le valutazioni rimangono al di sotto della media ventennale (PE a 12 mesi di 8,41 rispetto a 11,9) e di altre regioni emergenti13.

Relativamente alle opportunità dei singoli Paesi, le prospettive appaiono positive per l’India dove la crescita economica continua a essere sostenuta. La domanda locale nelle cinque principali economie al mondo è ancora il fattore trainante dell’economia e, secondo le nostre previsioni, gli investimenti nel secondo semestre continueranno a essere robusti.

Applicazioni pratiche con gli ETF

Reddito fisso: gestire la duration mentre l’inflazione è in calo

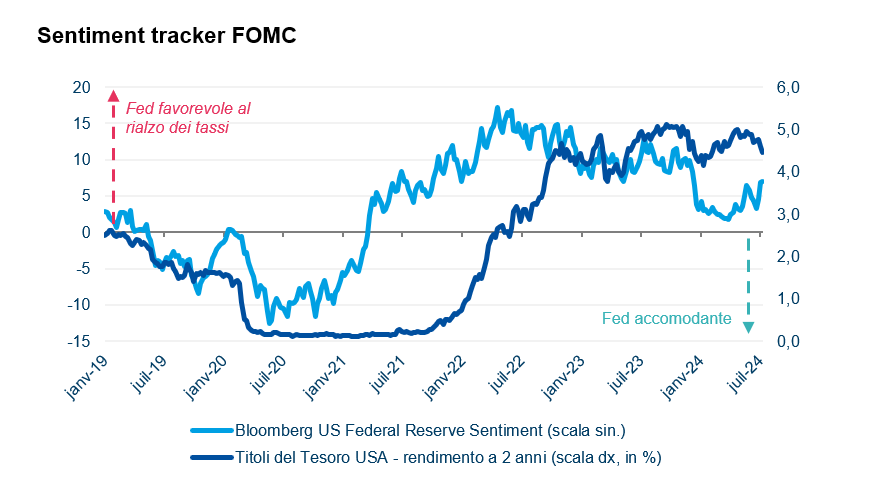

Analizzando le dichiarazioni dei funzionari della Federal Reserve nel 2024 è emersa una tendenza accomodante. La relativa “normalizzazione” del sentiment è il segnale che ci saranno probabilmente tagli ai tassi di interesse (occorre comunque sottolineare che la Fed continua a mostrarsi cauta sul fronte dei tagli dei tassi e rimane fortemente dipendente dai dati).

Fonte: Bloomberg Economics. L’indicatore del Sentiment della Federal Reserve si ottiene attraverso un algoritmo che analizza il linguaggio naturale ed è stato sviluppato sulla base dei titoli di Bloomberg News che fanno riferimento a circa 6.200 dichiarazioni ufficiali dei funzionari della Fed dal 2009. Dati all’8/2/2024. I rendimenti passati non sono un indicatore affidabile dei risultati futuri.

Dopo il taglio dei tassi da parte della BCE a giugno, e i possibili tagli da parte della Fed e della Bank of England, crediamo che i rendimenti non seguiranno più la stessa traiettoria degli ultimi 18 mesi.

Una visione positiva sulla duration e curve dei rendimenti più ripide sono le nostre principali convinzioni in campo obbligazionario per la seconda metà dell'anno. Crediamo inoltre che tali dinamiche potrebbero favorire il credito Investment Grade, mentre restiamo convinti del ruolo che il reddito fisso può ricoprire nei portafogli di investimento responsabile.

Titoli di Stato: calibrare la duration

Sulla base dei dati recenti, l’economia americana sta rallentando, il settore dei servizi retrocede e il mercato del lavoro si va normalizzando. Gli effetti della stretta monetaria si faranno probabilmente sentire alla fine del 2024 e all’inizio del 2025. L’inflazione core14 è aumentata dello 0,1% a giugno rispetto al mese precedente, l’incremento mensile più contenuto nel 2024 da gennaio. La Federal Reserve resta cauta sul fronte inflazionistico, comunque ci aspettiamo ancora due tagli ai tassi nel secondo semestre dell’anno.

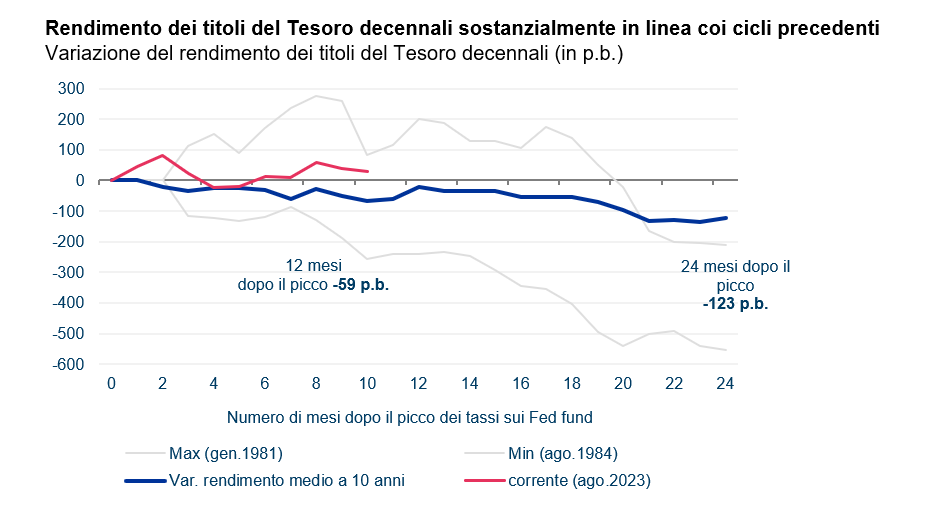

In tale scenario conserviamo un’allocation flessibile in titoli del Tesoro USA e un orientamento positivo sulla duration, individuando opportunità sia sulle estremità corte che lunghe della curva dei rendimenti.

Nel breve termine, è probabile che le obbligazioni a breve scadenza siano meno ricercate nel contesto di un ciclo di allentamento monetario. Allo stesso tempo, l'aumento della duration potrebbe essere la chiave per un aumento dei rendimenti, dato che le obbligazioni a più lunga scadenza saranno i principali beneficiari del calo dei tassi. Invitiamo comunque gli investitori alla cautela. Con l’approssimarsi delle elezioni, il mercato potrebbe rivalutare il rischio fiscale e pretendere un rendimento superiore nel segmento più lungo della curva.

Fonte: Bloomberg e Amundi al 11/07/2024. I rendimenti passati non sono un indicatore affidabile dei risultati futuri.

In Europa, le prospettive ci sembrano leggermente positive per la duration e riteniamo che privilegiare le esposizioni che integrano tutte le scadenze potrebbe essere una scelta interessante per gli investitori. Per chi vuole puntare sulle soluzioni di investimento responsabile abbiamo una gamma di ETF che offre un’esposizione nel debito sovrano green in Europa.

Le obbligazioni verdi potrebbero contribuire a colmare il fabbisogno di investimento in progetti “green” che secondo le stime ammonta a migliaia di miliardi di dollari15. Gli investitori possono ottenere un’esposizione in obbligazioni verdi attraverso un ETF green-tilted che ha una duration analoga all’indice principale e una maggiore esposizione al finanziamento di progetti verdi.

Applicazioni pratiche con gli ETF

Credito: la qualità prima di tutto

Le prospettive ci sembrano positive per il credito, in particolare per l’Investment Grade, con una preferenza per gli emittenti europei. Rimaniamo cauti sui titoli a più basso rating nel segmento High Yield.

Le valutazioni attuali mostrano che gli spread si sono ridotti rispetto ai livelli storici in termini assoluti, ma rimangono relativamente interessanti rispetto ai rendimenti offerti dai titoli di Stato.

Gli indicatori di credito sono ancora solidi, anche se invitiamo alla cautela sul fronte del releveraging in Europa. Gli effetti dei rialzi dei tassi sul costo medio del debito complessivo restano minimi.

Applicazioni pratiche con gli ETF

Investimenti responsabili: focus sulla transizione energetica per centrare gli obiettivi di decarbonizzazione

Nonostante i progressi fatti, la transizione verso le fonti di energia pulita deve continuare ad accelerare. Per raggiungere lo scenario di neutralità delle emissioni di carbonio previsto dall'Agenzia Internazionale dell'Energia (IEA) entro il 2050, gli investimenti nel settore energetico devono aumentare, da 2.300 miliardi di dollari all’anno a 5.000 miliardi di dollari entro il 2030, per poi attestarsi a 4.500 miliardi di dollari entro il 205016. Possono aprirsi opportunità per gli investitori alla ricerca di strategie per finanziare la transizione energetica, concentrandosi in particolare sulle società che possono favorire la transizione, sia nei mercati sviluppati che in quelli emergenti.

Gli approcci di investimento responsabile, come le strategie basate sui Climate Transition Benchmark (CTB), attirano sempre più interesse. Le nostre strategie CTB applicano filtri di decarbonizzazione, pesi ed esclusioni, replicando il più fedelmente possibile l’indice principale. Riteniamo che tali strategie possano offrire agli investitori una soluzione convincente per scegliere un approccio d'investimento responsabile per la loro asset allocation core.

Applicazioni pratiche con gli ETF

Materie prime: l'oro, bene rifugio tra inflazione e rischi geopolitici

In un’ottica a lungo termine, l'eccessiva spesa pubblica e l’incremento dei rischi geopolitici (tra cui Cina/Stati Uniti e Russia/Stati Uniti) stanno suscitando un rinnovato interesse per l’oro. Tali preoccupazioni hanno spinto i mercati a investire nell’oro, che da sempre è considerato un porto sicuro.

Noi crediamo inoltre che l’oro possa beneficiare del calo dei tassi di interesse e servire da copertura contro l’inflazione, nonché come strumento di diversificazione rispetto al dollaro.

La bassa correlazione dell’oro con altre categorie d’investimento può contribuire a ridurre la volatilità complessiva del portafoglio. Consente una migliore diversificazione17 e può migliorare il rendimento corretto per il rischio di un portafoglio.

Applicazioni pratiche con gli ETF

Con riferimento a Amundi Physical Gold ETC: il presente documento non è destinato agli investitori classificabili come Basic investor ai sensi della classificazione contenuta nel template europeo MiFID (EMT) elaborato da FinDatEx. Il presente documento non deve essere consultato o utilizzato dai Basic Investor. Nessuno degli investimenti o delle attività di investimento a cui si riferisce il presente documento è disponibile per i Basic Investor o sarà portato all’attenzione dei Basic Investor.

Conclusioni

Negli investimenti non c’è un approccio che vada bene per tutti. L’asset allocation varierà sempre in base agli obiettivi d’investimento, alla tolleranza al rischio e all’orizzonte temporale. Siamo convinti, comunque, che ci siano delle opportunità d’investimento che vale la pena di prendere in considerazione.

In breve, puntiamo su:

- Azioni USA equamente ponderate

- Azioni europee, comprese le small cap

- Azioni dei mercati emergenti, in particolare di America Latina e Asia, soprattutto India

- Titoli di Stato core a più lunga scadenza

- Credito Investment Grade, in particolare in euro

- Esposizioni in obbligazioni verdi

- Società che favoriscono la transizione energetica

1. Fonte: Amundi Investment Institute, al 10 giugno 2024.

2. “Fed Put”: la percezione da parte degli investitori che la banca centrale americana sia pronta a intervenire a sostegno dei mercati azionari durante le fasi di stress o di crisi del mercato.

3. La diversificazione non garantisce un profitto né protegge da perdite.

4. La diversificazione non garantisce un profitto né protegge da perdite.

5. https://www.imf.org/en/Publications/WEO.

6. La diversificazione non garantisce un profitto né protegge da perdite.

7. I “Magnifici 7” sono sette titoli tecnologici a mega capitalizzazione: Alphabet, Amazon.com, Apple Inc, Meta Platforms, Microsoft Corp, NVIDIA e Tesla.

8. Fonte: Bloomberg al 05/07/2024.

9. La diversificazione non garantisce un profitto né protegge da perdite.

10. Le performance passate non sono un indicatore affidabile di risultati futuri.

11. Le performance passate non sono un indicatore affidabile di risultati futuri.

12. Fonte: Stime di consenso secondo Bloomberg al 12/07/2024

13. Fonte: Stime di consenso secondo Bloomberg al 30/06/2024

14. L’inflazione core rappresenta la variazione dei costi di beni e servizi, escludendo i prezzi di alimentari ed energia.

15. Fonte: https://www.climatepolicyinitiative.org/publication/how-big-is-the-net-zero-finance-gap/

16. Fonte: International Energy Agency (NZE 2021 Report)

17. La diversificazione non garantisce un profitto né protegge da perdite.

Investire comporta dei rischi. Si rimanda alla sezione rischi per ulteriori informazioni.

* Le commissioni di gestione si riferiscono alle commissioni di gestione e altri costi amministrativi o di esercizio del fondo. Per maggiori informazioni su tutti i costi sostenuti per investire nel fondo, si prega di fare riferimento al Documento contenente le informazioni chiave (KID) del fondo.

** Il TER confronta i costi correnti (tutte le tasse incluse) addebitati all'ETC con il valore degli asset dell'ETC stesso. Per maggiori informazioni su tutti i costi sostenuti per investire nell'ETC, si prega di fare riferimento al Documento contenente le informazioni chiave (KID). La negoziazione degli ETC può comportare costi di transazione e commissioni.

Le informazioni sugli investimenti responsabili di Amundi sono disponibili su amundietf.com e amundi.com. La decisione di investimento deve tenere conto di tutte le caratteristiche e gli obiettivi del Fondo, come descritto nel relativo Prospetto.

Comunicazione di marketing - ad uso esclusivo degli investitori professionali

RISCHI

È importante che i potenziali investitori valutino i rischi descritti di seguito e nel Documento contenente le Informazioni Chiave ("KID") del fondo e nel Prospetto disponibile sul nostro sito www.amundietf.com.

RISCHIO DI PERDITA IN CAPITALE - Gli ETF sono strumenti di replica. Il loro profilo di rischio è simile a quello di un investimento diretto nell'indice sottostante. Il capitale è interamente esposto a rischio e gli investitori potrebbero non recuperare l'importo inizialmente investito.

RISCHIO CONNESSO AL SOTTOSTANTE - L'indice sottostante di un ETF può essere complesso e volatile. A titolo di esempio, gli ETF con un'esposizione ai mercati emergenti presentano un rischio di potenziali perdite più elevato rispetto a un investimento nei mercati sviluppati, poiché essi sono soggetti a numerosi rischi imprevedibili relativi ai mercati emergenti.

RISCHIO DI REPLICA - Gli obiettivi del fondo potrebbero non essere conseguiti a causa di eventi inattesi nei mercati sottostanti, i quali inciderebbero sul calcolo dell'indice e sulla replica operativa del fondo.

RISCHIO DI CONTROPARTE - Gli investitori sono esposti ai rischi derivanti dall'utilizzo di uno swap OTC (over-the-counter) o del prestito titoli con la/e rispettiva/e controparte/i. Le controparti sono istituti di credito il cui nome è riportato nel sito web del fondo amundietf.com. Conformemente alla normativa UCITS, l'esposizione alla controparte non può superare il 10% del patrimonio complessivo del fondo.

RISCHIO DI CAMBIO - Un ETF potrebbe essere esposto al rischio di cambio qualora sia denominato in una valuta diversa da quella dei componenti dell'indice sottostante che sta replicando. Le fluttuazioni dei tassi di cambio possono dunque avere un impatto negativo o positivo sulla performance.

RISCHIO DI LIQUIDITÀ - I mercati ai quali è esposto l'ETF possono presentare un rischio. Il prezzo e il valore degli investimenti sono legati al rischio di liquidità delle componenti dell'indice sottostante. Gli investimenti sono soggetti a rialzi e ribassi. In aggiunta, sul mercato secondario la liquidità è fornita da market maker operanti sulle borse valori su cui è quotato l'ETF. In borsa, la liquidità può essere limitata a causa di una sospensione del mercato sottostante rappresentato dall'indice sottostante replicato dall'ETF, di un errore nei sistemi di una borsa valori o di altri operatori di mercato, oppure di una situazione di mercato o evento anomalo in fase di contrattazione.

RISCHIO DI VOLATILITÀ - L'ETF è esposto alla volatilità dei mercati principali rappresentati nell’indice sottostante. Il valore di un ETF può cambiare in modo rapido e imprevedibile e può potenzialmente registrare forti variazioni sia al rialzo che al ribasso.

RISCHIO DI CONCENTRAZIONE - Gli ETF tematici selezionano le azioni o le obbligazioni per il loro portafoglio a partire dall'indice di riferimento originale. Nel caso in cui le regole di selezione siano severe, ciò può portare a un portafoglio più concentrato in cui il rischio è distribuito su un numero inferiore di titoli rispetto al benchmark originale.

AFFIDABILITÁ CREDITIZIA - Gli investitori sono esposti al merito di credito dell'emittente.

INFORMAZIONI IMPORTANTI

Questa è una comunicazione di marketing. Si prega di consultare il Prospetto e il KID dell’ETF prima di prendere una decisione finale di investimento.

Il presente materiale è destinato esclusivamente all'attenzione delle controparti professionali e qualificate, come definite nella Direttiva MIF 2014/65/UE del Parlamento europeo che agiscono solo ed esclusivamente per conto proprio. Non è rivolto ai clienti al dettaglio. In Svizzera, è destinato esclusivamente agli investitori qualificati ai sensi dell'articolo 10, paragrafo 3, lettere a), b), c) e d) della Legge federale sugli investimenti collettivi di capitale del 23 giugno 2006.

Le informazioni contenute nel presente documento non sono destinate alla distribuzione e non costituiscono un'offerta di vendita o una sollecitazione di un'offerta di acquisto di titoli o servizi negli Stati Uniti, o in nessuno dei loro territori o possedimenti soggetti alla loro giurisdizione, a o a beneficio di qualsiasi US Person (come definita nel Prospetto dei Fondi o nella sezione dedicata alle menzioni legali su www.amundi.com e www.amundietf.com). Sono inoltre disponibili presso la sede di Amundi Luxembourg S.A. (in qualità di società di gestione di Amundi Index Solutions e Lyxor SICAV), o presso la sede di Amundi Asset Management (in qualità di società di gestione di Amundi ETF French FCPs, Multi Units Luxembourg, Multi Units France e Lyxor Index Fund), o presso la sede di Amundi Ireland Limited (in qualità di società di gestione di Amundi ETF ICAV). Per ulteriori informazioni relative alle borse valori in cui è quotato l'ETF, si prega di fare riferimento alla pagina Web del fondo sul sito amundietf.com.

L'investimento in un Fondo comporta un notevole grado di rischio (i rischi sono descritti in dettaglio nel KID e nel Prospetto). Le performance passate non sono indicative di risultati futuri.

Il rendimento dell'investimento e il valore del capitale di un investimento in Fondi o altri prodotti d'investimento possono oscillare al rialzo o al ribasso e possono comportare la perdita dell'importo originariamente investito. Si invitano tutti gli investitori a rivolgersi a un consulente professionale prima di qualsiasi decisione d'investimento al fine di determinare i rischi associati all'investimento e la sua idoneità.

È responsabilità dell'investitore assicurarsi che l'investimento sia conforme alla legislazione pertinente e adatto ai suoi obiettivi di investimento e alla sua situazione patrimoniale (comprese le considerazioni fiscali).

Si precisa che le società di gestione dei Fondi hanno facoltà di rinunciare alle disposizioni prese per la commercializzazione di azioni/quote del Fondo in uno Stato membro dell'UE rispetto al quale abbia effettuato una notifica.

I diritti e i meccanismi di ricorso collettivo degli investitori sono riportati in sintesi in inglese nella pagina sulla regolamentazione consultabile all'indirizzo https://about.amundi.com/Metanav-Footer/Footer/Quick-Links/Legal-documentation in relazione agli Amundi ETF.

Questo documento non è stato esaminato, convalidato o approvato da alcuna autorità finanziaria.

Il presente documento non è destinato a e non dovrebbe essere utilizzato da persone che non rientrano nelle categorie nelle giurisdizioni specificate sotto. In giurisdizioni diverse da quelle specificate sotto, il presente documento è destinato esclusivamente ai clienti professionali e agli intermediari cui esso si rivolge. Non deve essere distribuito al pubblico o ad altre terze parti e non è autorizzato l'utilizzo delle informazioni fornite da parte di soggetti diversi dai destinatari.

Questo materiale si basa su fonti che Amundi e/o le sue filiali ritengono affidabili al momento della pubblicazione. Dati, opinioni e analisi possono essere modificati senza preavviso. Amundi e/o le sue filiali non si assumono alcuna responsabilità, diretta o indiretta, che possa derivare dall'uso delle informazioni contenute nel presente materiale. Amundi e/o le sue filiali non possono in alcun modo essere ritenute responsabili per qualsiasi decisione o investimento effettuato sulla base delle informazioni contenute in questo materiale.

La composizione aggiornata del portafoglio di investimento del prodotto è disponibile sul sito www.amundietf.com. Di norma, le quote di un particolare ETF UCITS gestito da un asset manager e acquistato sul mercato secondario non possono essere rivendute direttamente allo stesso asset manager.

Gli investitori devono acquistare e vendere le quote sul mercato secondario tramite un intermediario (ad es. un broker) e tale operazione può essere soggetta a commissioni. Inoltre, gli investitori possono pagare un prezzo superiore rispetto al NAV corrente al momento dell'acquisto di quote o ricevere un importo inferiore al momento della vendita di quote.

Gli indici e relativi marchi depositati utilizzati nel presente documento sono proprietà intellettuale dei fornitori degli indici e/o dei loro licenziatari. Gli indici sono utilizzati su licenza dei fornitori degli indici stessi. I Fondi basati su questi indici non sono in alcun modo sponsorizzati, approvati, distribuiti o promossi dai fornitori degli indici e/o dai loro licenziatari e i fornitori di indici e/o i loro licenziatari non avranno alcuna responsabilità al riguardo. Gli indici menzionati nel presente documento (l’"Indice" o gli "Indici") non sono sponsorizzati, approvati o venduti da Amundi né da alcuna delle sue controllate. Né Amundi né alcuna delle sue controllate si assumono alcuna responsabilità al riguardo.

AMUNDI PHYSICAL GOLD ETC (l'"ETC") è una serie di titoli di debito disciplinati dalla legge irlandese ed emessi da Amundi Physical Metals plc, un veicolo irlandese dedicato (l'"Emittente"). Il Prospetto di Base e il supplemento al Prospetto di Base dell'ETC sono stati approvati dalla Banca Centrale di Irlanda (la "Banca Centrale"), in qualità di autorità competente ai sensi della Direttiva Prospetti. Ai sensi della Direttiva Prospetti, l'ETC è descritto in un Documento contenente le informazioni chiave (KID), le condizioni definitive e il Prospetto di Base (di seguito la Documentazione Legale). Il KID dell'ETC deve essere messo a disposizione dei potenziali sottoscrittori prima della sottoscrizione. La Documentazione Legale può essere ottenuta da Amundi su richiesta. La distribuzione del presente documento e l'offerta o la vendita dei Titoli ETC in alcune giurisdizioni o per alcuni investitori possono essere limitate dalla legge. Per una descrizione di alcune delle restrizioni alla distribuzione del presente documento, si rimanda al Prospetto di Base. Gli investitori sono esposti al merito di credito dell'Emittente.

Negli Stati membri del SEE, il contenuto del presente documento è approvato da Amundi solo per l'uso da parte dei clienti professionali (secondo la definizione contenuta nella Direttiva UE 2004/39/CE) e non deve essere distribuito al pubblico.

Informazioni ritenute esatte alla data menzionata sopra.

Riproduzione vietata in assenza dell'autorizzazione scritta di Amundi.